債務整理で絶対に失敗したくない人が注意すべきデメリットは2つだけ

債務整理は借金を減らしたり、なくしたりできる手続きです。

債務整理にはブラックリストにのったり、クレジットカードが使えなくなったりするといったデメリットがありますが、それよりも注意しなければらないデメリットがあり、見落とすと債務整理を絶対に失敗します。

結論から言えば、本当に注意すべきデメリットは「財産にかかること」、「保証人にかかわること」の2つです。

この2つは人生において最も大切である財産と人脈に関わるデメリットなので回避方法は絶対に知っておくべきです。

債務整理で絶対に注意すべき2つのデメリット

債務整理をすると必ずブラックリストに載ります。

債務整理でブラックリストに載ると5年~10年の間にローンを組んだり、クレジットカードが作れなくなったりしますが、生活する上で大きな影響はないため、大きなデメリットとして考える必要はありません。

それよりも絶対に注意すべきデメリットは「財産にかかること」と「保証人にかかわること」です。この2つのデメリットを理解しておかないと債務整理は失敗します。

財産に関わるデメリット

ローンが残っている物は回収される

任意整理、個人再生、自己破産の手続き全てに共通して、ローンが残っている商品は貸金業者もしくは裁判所に回収されてしまいます。

なぜならローンが残っている商品の名義は債務者(あなた)ではなく、金額を立て替えている貸金業者だからです。

自己破産は財産を全て失うイメージが強いですが、任意整理や個人再生は財産を回収されるイメージが弱く、ローンを組んで購入したものが回収されてはじめて仕組みを知る人も少なくありません。

デメリットの回避方法

ローンを組んで購入した商品を手元に残したいときは、「任意整理」を選んでローンを組んだ貸金業者を債務整理の対象から外す必要があります。

あまりに借金が多いときは任意整理で解決しないときがあります。そのときは自己破産か個人再生の手続きをすることになりますが、個人再生なら住宅だけは残すことができます。

保証人に関わるデメリット

保証人つきの借金を債務整理すると保証人に借金の一括請求がいく

借り入れをしたときに保証人をつけた人は非常にマズイ状態であると自覚すべきです。保証人付きの借金を債務整理すると、債務者(あなた)は借金を減らしたり、なくすことができますが、免除された借金は消滅することはなく、保証人が全て支払うことになります。

また、あなたが分割で支払っていた借金は、民法137条の期限の利益喪失条項にのっとり、保証人が残りの借金を一括で支払うことになります。

実際に保証人も肩代わりした借金を払えず、一緒に債務整理をすることになったケースが多くあります。

デメリットの回避方法

保証人に迷惑をかけたくない人は、「任意整理」の手続きを選んで保証人つきの借金を債務整理の対象から外さなければなりません。

もし、保証人付きの借金をどうしても払えないときは、保証人も連名で任意整理するしかありません。保証人も連名で任意整理すれば債務者(あなた)がきちんと支払い続ける限り、請求が保証人にいくことはありません。

しかし、連名で任意整理すると保証人もブラックリストに載ってしまうので、事前に保証人とよく相談する必要があります。

絶対失敗しない債務整理の手続きの選び方

債務整理には任意整理、自己破産、個人再生の3つの手続きがあります。自分の借り入れ状況や収入をふまえて適切な手続きをおこなわないと債務整理を失敗して今よりも生活が苦しくなります。

財産をできるだけ残したい人は任意整理

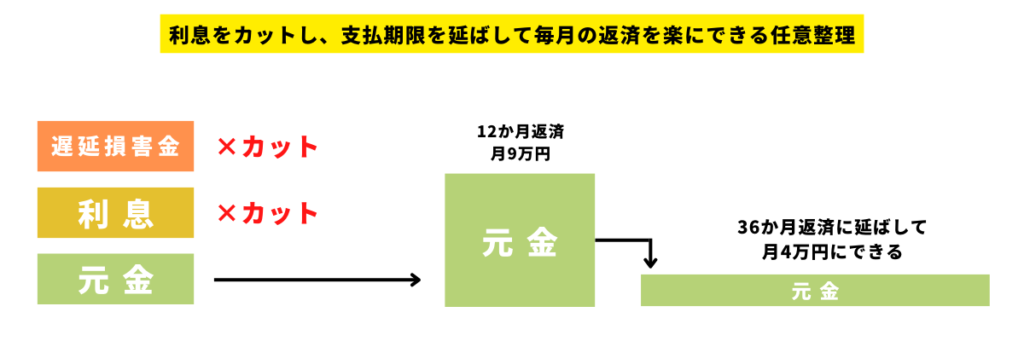

任意整理とは裁判所を通さずに貸金業者と直接交渉をおこなって利息をなくす手続きです。

任意整理をすると、これから払うべき利息や延滞をしたときに発生した遅延損害金をなくすことができるので、借りたお金のみ(元金)を返すことができるようになります。

さらに、残った借金(元金)は3年~5年の分割支払いをできるので、毎月の返済額を減らして生活にゆとりをもたせることができるようになります。

任意整理のデメリット

- 信用情報機関に事故情報が登録される(ブラックリストに載る)

- 原則として元金は減額されない

- 保証人に一括請求がいくことがある

- 財産を差し押さえられる可能性がある

- 2回もしくは2か月返済が遅れると一括請求される

このように、任意整理のデメリットは5つあります。デメリットを知らずに手続きをすると、そのあとの生活で後悔することになりますが、それ以上に任意整理には大きなメリットがあります。

借金の返済が苦しくて自力では借金を完済できないような状態であれば、早く任意整理のメリットを知って、弁護士・司法書士に手続きを依頼すべきです。

任意整理のメリット

- これから払う利息をゼロにできる

- 毎月の支払額を減額できる

- 過払い金があれば借金をゼロにできるかもしれない

- 手続き中は督促や取り立てが止まる

- 手続きする貸金業者を選べる

- 家族や会社にバレにくい

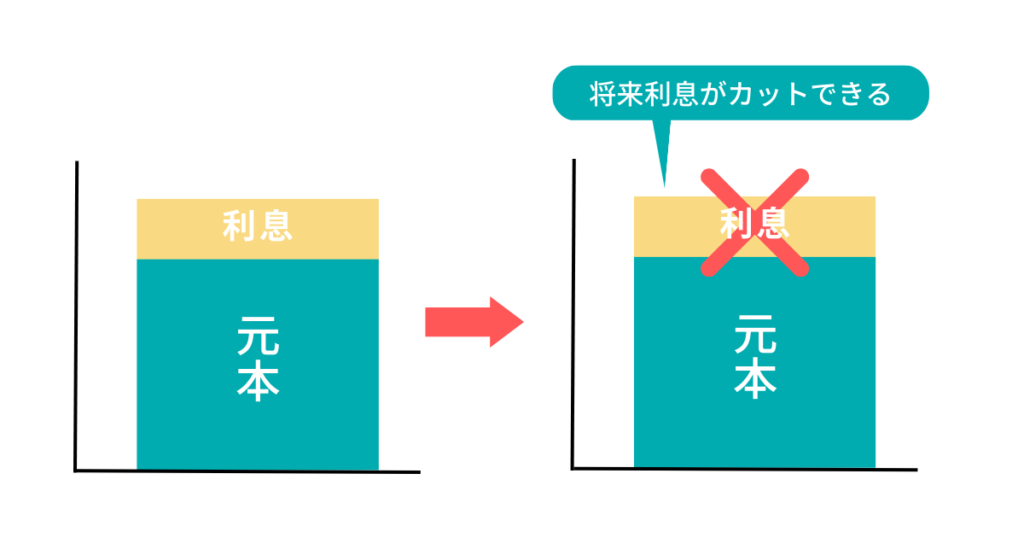

これから払う利息をゼロにできる

任意整理をするとこれから払うはずの利息のなくすことができます。

毎月払う返済額からこれから払う将来利息がカットされればトータルで返す借金を減らすことができるので借金を早く返すことができます。

毎月の支払額を減額できる

任意整理は将来利息のカットだけではなく、支払期限を3年~5年に延ばして毎月の支払額を減らすことができます。

毎月5万円の返済をしている人が、任意整理をすることで毎月2万円の返済になって生活が楽になったというケースもめずらしくありません。詳しくは「任意整理で借金を減額できた口コミ」をご確認ください。

Kさん 男性40代

Kさん 男性40代返済を続けても一向に完済できなかったので、任意整理で毎月の返済額が減らせてとても助かりました。 詳しい口コミはこちら>>

過払い金があれば借金を減らせる

任意整理をおこなうときは貸金業者から借り入れを始めた時期や現在までの借金の状況を確認します。

2010年より前につくった借金があり、現在も返済が続ているときは過払い金が発生している可能性があり、過払い金請求をすることで借金をゼロにできることがあります。

過払い金によって借金をゼロにできれば、一時的にブラックリストに載りますが、手続き終了後にブラックリストから名前が外れるのでほぼノーリスクで借金問題を解決することができます。

任意整理で借金の減額を考えていましたが、過払い金があったので借金自体がなくなりました。

詳しい口コミはこちら>>

督促や取り立てが止まる

任意整理を司法書士や弁護士に依頼すると受任通知が出されます。受任通知が出されると貸金業法にしたがって、貸金業者は債務者(あなた)に対して督促や取り立てをおこなえなくなります。

任意整理の手続きしている3か月~6か月の間に生活を立て直す方法を考えることができます。

依頼してすぐに取り立てがなくなったので生活の立て直しについて冷静に考えることができました。

詳しい口コミはこちら>>

手続きする貸金業者を選べる

任意整理は手続きする貸金業者を選ぶことができます。ローンが残っている貸金業者を任意整理の対象としてしまうとローンで購入した商品は回収されてしまいます。また、保証人がついている借金も任意整理してしまうと保証人に請求がいってしまいます。

そのため、ローンが残っているけど回収されたくない商品を持っているときや保証人に迷惑をかけたくないときは、任意整理の対象から外して他の業者の借金を優先的に減額するといった方法をとることができます。

保証人に迷惑がかかると思い、債務整理をためらっていましたが、業者を選んで手続きできたので迷惑をかけずに借金減額ができました。

詳しい口コミはこちら>>

家族や会社にバレにくい

任意整理を司法書士や弁護士に依頼すればすべての手続きを代わりにおこなってくれるため、家族や会社にバレる可能性はほとんどありません。

専門家に相談する前に確認しておくこと

- 借りた業者の名前

- お金を借り始めた時期

専門の弁護士や司法書士に相談するときは上記の2つさえ、知っておけばおけばどれくらい減額できるかのおおよそを知ることができます。

任意整理にかかる費用の目安

| 費用名目 | 費用の相場 |

|---|---|

| 相談料 | 0円~1万円 |

| 着手金 | 1社あたり2万円~5万円 |

| 基本報酬 | 1社あたり2万円~5万円 |

| 減額報酬 | 減額した金額の10% |

| 合計 | 5万円~15万円 |

任意整理の相談料は専門性の高い事務所ほど無料でおこなってくれます。専門的でなく、いろんな業務をおこなっている個人事務所は相談料をとられてしまうことがあります。

依頼することが決まったら1社あたり5万円~15万円ほどの費用がかかります。すぐに払えなくても分割払いに対応した事務所が多く存在します。

\ 無料相談・分割払いできる事務所はこちら /

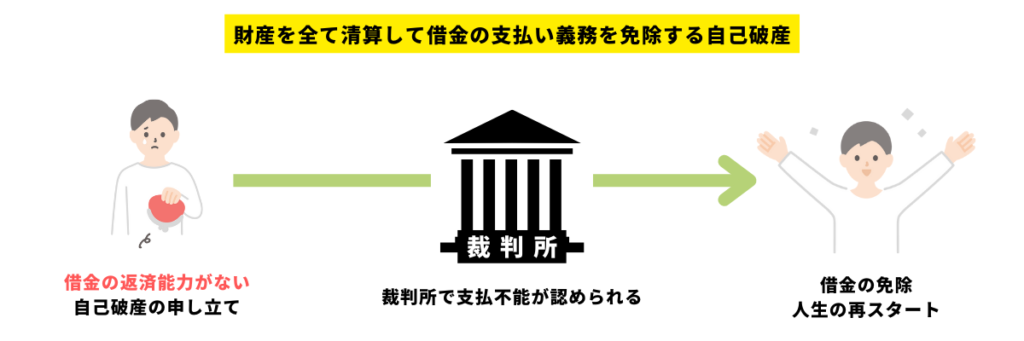

返済能力がない人は自己破産

自己破産とは、借金を返済できるだけの収入や財産もなく、借金の返済ができる見込みがないことが裁判所に認められると、借金の返済義務が免除される(免責される)手続きです。

自己破産をすると家や車、ブランド品、保険金といった高価な財産を失うことになりますが、借金をゼロにできるので生活を立て直すことができます。

自己破産は、2種類の手続きがあります。

借金返済にあてられるだけの財産をもっているときは「管財事件」という手続きをおこなって、債権者にできるだけ借金を返してから残りの借金を全額免除してもらいます。

借金返済にあてられるだけの財産がなく、破産手続きの費用さえ払うのがむずかしい人は「同時廃止」という手続きをすることになります。同時廃止は財産の処分をしないので、手続き開始と同時に借金を全額免除してもらいます。

自己破産は破産者あつかいになる

自己破産をすると法律上「破産者」としてあつかわれます。破産者は公的資格が停止するので警備員や保険外交員といった仕事が手続き中の約3か月~6か月できなくなります。

また、破産者は国が毎日発行する「官報」という冊子およびホームページに実名、住所、破産をした日、破産手続きをおこなった裁判所が掲載されます。

官報は限られた場所でしか購入できず、インターネット検索でも出てこないので、世間にバレるリスクは限りなくゼロに近いです。

自己破産のメリット

- 貸金業者による取り立てや強制執行を止められる

- 生活に最低限必要な財産は残せる

- 借金を全額免除できる

貸金業者による取り立てや強制執行を止められる

破産手続きをおこなうと貸金業法にしたがって、貸金業者は債務者(あなた)に対して督促や取り立てをおこなえなくなります。

破産手続き中に手元に入る収入やその他の財産は回収対象にはなりません。そのため、督促や取り立てが止まっている間に自己破産にかかる費用を貯めておくと再スタートをきりやすくなります。

自己破産の費用が払えないときは「債務整理の費用を払えないときの対処方法」をご確認ください。

生活に最低限必要な財産は残せる

自己破産すると何もかも失うと思っている人が多くいます。

しかし、実際には20万円以下の財産は手元に残すことができます。例えば、現金15万円と10万円相当の洗濯機があったときはトータルで35万円となりますが、現金と洗濯機は勘定項目がちがうので、それぞれ20万円以下の財産とみなされて手元に残すことができるケースがあります。

自己破産すると全てを失うと思って怖かったですが、生活に必要な家財や現金は残せたのですごく助かりました。

詳しい口コミはこちら>>

借金を全額免除できる

破産手続きが終了した時点で借金の返済義務がなくなるため、その日から督促や取り立てがなくなります。また、破産手続きを済ませた日から手元に入る収入やその他の財産も回収されることがないので新たな人生をスタートさせることができます。

病気の治療で入院する回数が多くなり、医療費が増えたので借金が返済できなくなりました。

詳しい口コミはこちら>>

専門家に相談する前に確認しておくこと

- 借りた業者の名前

- お金を借り始めた時期

- 借りている総額

- 収入や財産

専門の弁護士や司法書士に相談するときは借金の内訳(業者名・時期・総額)と現在の収入や財産について説明できるようにしておくと話がスムーズに進みます。

自己破産にかかる費用

自己破産をする人の多くが「同時廃止」という手続きをおこないます。同時廃止には30万円~50万円の費用がかかりますが、法テラスや安くおこなってくれる弁護士に頼めばもっと費用をおさえることができます。

また、毎月の支払いを5,000円~1万円程度にして費用を払う方法もあります。

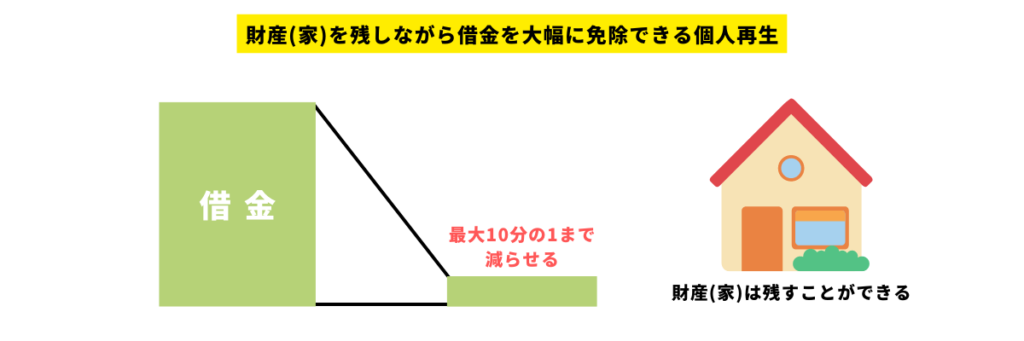

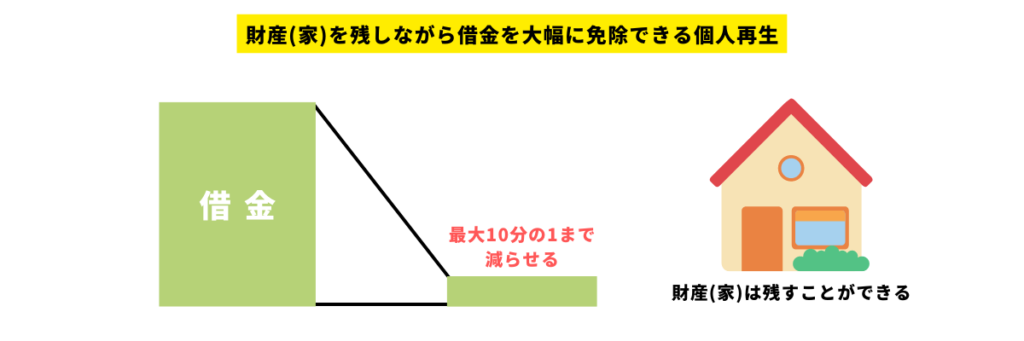

収入はあるけど借金額が大きすぎる人は個人再生

個人再生は、収入があるものの、借金の返済が追いつかない人がすべき手続きです。

裁判所に個人再生の手続きが認められると、自宅を除くローンが残っている財産は売却されてしまいます。しかし、代わりに借金を最大10分の1まで支払いが免除されます。

ただし、裁判所からの承認を得るためには、個人再生をした後の返済計画について貸金業者から賛同をもらったり、残りの借金をきちんと返済できるかのテストをクリアしなければなりません。

個人再生をすると官報に載る

個人再生をすると国が毎日発行する「官報」という冊子およびホームページに実名、住所、破産をした日、個人再生の手続きをおこなった裁判所が掲載されます。

官報は限られた場所でしか購入できず、インターネット検索でも出てこないので、世間にバレるリスクは限りなくゼロに近いです。

個人再生のメリット

- 借金を大幅に減額できる

- 3年~5年の分割返済で月の支払額を減らせる

- ローンが残っていても住宅を残せる

- ローンがない財産は残せる可能性がある

借金を大幅に減額できる

個人再生は住宅ローン以外の借金が5000万未満に限り、借金総額を5分の1にまで減額できるメリットがあります。

借金額が多ければ最大で10分の1にまで借金を減らすこともできます。ただし、最低でも100万円の支払い義務が残るので借金をゼロにすることはできません。

約700万円の借金を減額することができました。

詳しい口コミはこちら>>

3年~5年の分割返済で月の支払額を減らせる

個人再生は借金総額を最大10分の1にまで減らせる手続きですが、さらに支払期間を3年~5年に延ばすこともできます。支払い期間を3年~5年に延ばすことで1か月の支払額を減らすことができます。

例えば、100万円までに減らせた借金を3年間かけて返済するときは1か月あたりの支払額は2万8000円程度になります。貸金業者が5年間の返済に応じてくれたときは1万7000円程度になります。

1か月の返済額が減ったので生活が非常に楽になりました。残りの借金も返していけそうです。

詳しい口コミはこちら>>

ローンが残っていても住宅を残せる

個人再生は自身の財産を清算しつつ借金を大幅に減らす手続きです。

ローンが残っている財産は回収の対象となってしまいますが、住宅は「住宅資金特別条項(住宅ローン特則)」にのっとり、債務整理をする借金とは別にローンを支払い続けることで住宅を残すことができます。

債務整理するとローンが残っている財産は取られてしまうと聞いていましたが、住宅は残せることに安心しました。

詳しい口コミはこちら>>

ローンがない財産は残せる可能性がある

ローンがない財産は名義が本人になり、貸金業者ではないため個人再生をしても回収の対象になりません。また、ローンが残っていても名義が個人再生をする本人ではなく、配偶者であれば回収の対象にはなりません。

債務整理をすると財産を失うリスクがあると聞かされていましたが、生活に必要な車や家財を残して借金を減らせたのは大変嬉しいです。

詳しい口コミはこちら>>

専門家に相談する前に確認しておくこと

- 借りた業者の名前

- お金を借り始めた時期

- 借りている総額

- 収入や財産

専門の弁護士や司法書士に相談するときは借金の内訳(業者名・時期・総額)と現在の収入や財産について説明できるようにしておくと話がスムーズに進みます。

個人再生にかかる費用

個人再生にかかる費用は、裁判所の手数料や弁護士などにかかる費用として、40万円~70万円ほどが目安になります。

弁護士と認定司法書士のどちらに依頼するかによって費用が変わることがあり、弁護士に依頼する場合は50万円~70万円ほど、認定司法書士に依頼する場合は40万円~50万円ほどになります。

| 項目 | 手続き費用の内訳 |

|---|---|

| 申立て手数料 (収入印紙代) | 1万円 |

| 郵便切手 | 1,210円~ |

| 官報公告費 | 1万3,000円程度 |

| 予納金(弁護士申立時)※1 | 1万2,268円 |

| 予納金(本人申立時)※2 | 19万2,268円 |

| 弁護士 | 30万~50万円程度 |

| 合計 | 52万円~72万円 |

| 申立て手数料 (収入印紙代) | 1万円 |

| 郵便切手 | 1,210円~ |

| 官報公告費 | 1万3,000円程度 |

| 予納金(弁護士申立時)※1 | 1万2,268円 |

| 予納金(本人申立時)※2 | 19万2,268円 |

| 弁護士 | 30万~50万円程度 |

| 合計 | 52万円~72万円 |

債務整理するとどうなるか口コミ10選

毎月の返済額を4.6万円減額

返済を続けても一向に完済できなかったので、任意整理で毎月の返済額が減らせてとても助かりました。

借り入れ金額が高かったり返済期間が長かったりすると、支払うべき利息の金額も高くなり、毎月の返済の負担が大きくなります。

Kさんの事例では任意整理によって利息のカットと返済額の延長をしたことで、結果的に月々の返済額が8.9万円から4.3万円まで減額できました。

| 借り入れ先 | 手続き前の返済額 | → | 手続き後の返済額 |

|---|---|---|---|

| アコム | 3万円/月 | 9,000円/月 (-2.1万円) | |

| 楽天カード | 4.3万円/月 | 2.1万円/月 (-2.2万円) | |

| JCB | 1.6万円/月 | 1.3万円/月 (-3000円) | |

| 合計 | 8.9万円/月 | 4.3万円/月 (-4.6万円) |

90万円の過払い金を取り戻して借金を完済

借金を減額するつもりが過払い金のおかげで借金が0円になりました。

90万円

借金がなかなか返し終わらないので借金減額の方法を探していました。「債務整理の教科書」で借金の減額方法を知り、私にあった債務整理の方法として「任意整理」をすすめられました。

そのまま紹介にもらった司法書士に相談したところ、過払い金が90万円も発生していることが分かりました。借金は60万円ほどだったので、依頼料と成功報酬を差し引いても完済することができました。

家族にバレずに手続きできた

依頼してすぐに取り立てがなくなったので生活の立て直しについて冷静に考えることができました。

402万円 → 240万円

家族に内緒にして借金をしていましたが、返済が苦しくなったので、匿名でできる診断サービスをやってみました。

任意整理で借金を減らせることがわかり、「家族に内緒で手続きができるか」と司法書士に相談をしたところ、バレずに手続きできるとのことだったので依頼を決めました。

手続き中では電話する時間帯に配慮してくれたので、家族にバレることなく借金の減額ができました。

誰にも迷惑をかけずに借金を減額

保証人に迷惑がかかると思い、債務整理をためらっていましたが、業者を選んで手続きできたので迷惑をかけずに借金減額ができました。

88万円 → 25万円

親に保証人になってもらっているローン会社もあるため、債務整理することで親に残りの借金が請求されてしまうことが怖くて債務整理をできずにいました。

専門の司法書士の先生に相談してみたところ、会社を選んで債務整理できることを教えてもらい、そのままお願いすることに。結果的に借金を大きく減額することができたのであと少しで完済できそうです。

300万円を超える借金をゼロに

病気の治療で入院する回数が多くなり、医療費が増えたので借金が返済できなくなりました。定職もないので収入がなく、自己破産で借金をゼロにしました。老後生活を新たな気持ちで送りたいと思います。

| 自己破産前 | 自己破産後 | |

| 借金総額 | 342万円 | 0円 |

Yさんのように任意整理や個人再生が難しい状況である場合は自己破産で借金の返済を免除することができます。結果的に342万円あった借金が0円になりました。

700万円の借金を120万円に減額

不景気で収入が激減してしまった、個人再生で借金を大幅に減らすことができてよかったです。

| 手続き前 | 手続き後 | |

| 借金総額 | 733万円 | 128万円 |

| 月の返済額 | 17.3万円 | 5万円 |

Tさんの事例では個人再生をしたことで、借金の総額が733万円から128万円まで、月々の返済額が17.3万円から5万円まで減額できました。

借金を大幅減額して生活を立て直した

1か月の返済額が減ったので生活が非常に楽になりました。残りの借金も返していけそうです。

920万円 → 180万円

借金の返済額が多く、一か月の手取り金額がほとんど残らず、生きていくのがやっとという状況でずっと過ごしてきました。

家だけは守りたかったので弁護士さんにお願いして残してもらうことができました。他のお金になる財産は回収されましたが、借金が大きく減ったので1か月の出ていくお金は昔と比べられないほど少額になりました。

借金返済までゴールが見えたのであと少し頑張りたいと思います。

家を残して1000万円以上の借金を減額

債務整理するとローンが残っている財産は取られてしまうと聞いていましたが、家は残せることに安心しました。

1,250万円 → 240万円

40代後半から借り入れをするようになり、返済と新たな借り入れを繰り返している間に、借金が1,000万円を超えるようになりました。

このままでは借金の返済で苦しい生活が続くと思い、借金問題の解決策を聞くべく弁護士に相談をしましたところ、個人再生で減額べきだと提案してくれました。

債務整理するとローンが残っているものは取られると思い込んでいましたが、家は対象から外して残すことができたので相談して正解でした。

財産を処分しないで個人再生

車や家財も残して借金減額ができました。

720万円 → 320万円

うまい話があればすぐに投資や浪費をしてお金をたくさん使ってしまいました。いつしか借金もふくれあがり返済が苦しくてしかたありませんでした。

債務整理をすると財産を失うリスクがあると聞かされていたので、八方ふさがりでしたが、実際に弁護士さんに相談してみるとローンを完済したものなら残せる可能性があるとのこと。

実際に手続きをしてみたところ、最低返済額は多少のこりましたが、無事に車や家財を残せたので良かったです。残りの借金はちゃんと返したいと思います。

最低限の家財を残して自己破産

自己破産すると全てを失うと思って怖かったですが、生活に必要な家財や現金は残せたのですごく助かりました。

800万円 → 0万円

会社にリストラされて、派遣社員や日雇いをしていましたが、慣れない環境での仕事は続かず、消費者金融からお金借りて生活費をまかなっていました。

安定した収入がない状況が続き、借金の返済のために新たにお金を借りる悪循環に…。日が経つにつれて返済が苦しくなる一方でした。

もう自己破産しかないと思いましたが、全て失ったら生活できなくなるのではと不安でした。

弁護士さんにそのことも伝えて相談したところ、20万円以下の財産は処分にならないことやローンを完済した財産は残せることを知り、生活に必要な財産は残して手続きをすることができました。

債務整理によくある質問

- 債務整理とはどんな手続きですか?

-

債務整理とは、借金を減らしたり、ゼロにできる手続きです。専門の弁護士や司法書士にお願いできる手続きには任意整理、個人再生、自己破産があり、現在の収入や財産、借り入れ状況に合わせた手続きを選ぶ必要があります。詳しくは「債務整理するとどうなるか口コミ10選」をご覧ください。

- 債務整理をするデメリットを教えてください。

-

債務整理は手続きによってデメリットやリスクがちがいます。どの手続きでも共通して言えることは保証人のある借金は保証人に借金の請求がいってしまう可能性がある点です。ただし、これは回避する方法があります。その他のデメリットや回避方法については「任意整理のデメリットと回避方法」をご確認ください。

- 借金の相談はどこがいい?

-

借金の相談は市役所や公的機関、弁護士、司法書士事務所にすべきです。人によって収入や取り立ての緊急性がちがうため、自分に合った相談先を選ぶことが大切です。詳しくは「借金相談どこがいい?相談先」をご確認ください。