1秒でも早く知るべき過払い金請求のデメリットとメリット

過払い金請求のデメリットとメリットは、借金の状況や手続きの方法によってちがいますが、完済後に過払い金請求する場合は、請求した貸金業者が利用できなくなる以外にデメリットはありません。

ただし、過払い金には借金を完済、あるいは最後に取引した日から10年の時効があります。

迷っているあいだに時効が成立してしまえば、1円も過払い金が取り戻せなくなるので、いっこくも早く弁護士や司法書士に過払い金請求を依頼するべきです。

借金を返済中に過払い金請求する場合は、デメリットを知らずに手続きすると「こんなはずではなかった」と後悔しますが、デメリットをおそれすぎていると大きな損をすることになるので、1秒でも早く過払い金請求のデメリットとメリットを知るべきです。

過払い金請求のデメリットとメリット

過払い金請求には、借金の状況、手続きをする人、交渉か裁判かでデメリットとメリットがちがいますが、すべての状況に共通するデメリットとメリットがあります。

- 過払い金請求した貸金業者を利用できなくなる

- 過去に払いすぎた利息を取り戻すことができる

- 新たな借金をする必要がなくなる

過払い金請求のデメリット

過払い金請求の共通するデメリットとして、手続きの対象とした貸金業者を利用できなくなります。

過払い金請求した貸金業者からお金を借りられなくなることや、その貸金業者や関連会社が発行するクレジットカードを使うことができなくなります。

ただし、すべての貸金業者が対象になるわけではなく、過払い金請求した以外の貸金業者からお金を借りることや、クレジットカードを使用することができるので、大きなデメリットにはなりません。

過払い金請求のメリット

過払い金請求のメリットは、過払い金を取り戻せることです。

過払い金が発生しているか、いくら取り戻せるかは借金の状況によりますが、借金を返済するために1度は貸金業者に払っていた利息であり、気づかなければ取り戻せなかったお金を取り戻すことができます。

過払い金を取り戻せれば生活にゆとりができ、新たに貸金業者から借金をする必要がなくなるので、最大のメリットといえるでしょう。

借金の状況による過払い金請求のデメリットとメリット

借金の状況によって、過払い金請求のデメリットとメリットはちがいますが、いずれのケースでも手続きが遅くなると取り戻せる過払い金が少なくなることや、取り戻せなくなることがあります。

- 完済後の借金がある人のデメリットとメリット

- 返済中の借金がある人のデメリットとメリット

- 完済後と返済中の借金がある人のデメリットとメリット

借金の状況から選ぶ

完済後に過払い金請求するデメリットとメリット

- 過払い金請求した貸金業者を利用できなくなる

- 過去に払いすぎた利息を取り戻すことができる

完済後に過払い金請求するデメリット

借金を完済した後に過払い金請求するデメリットはありません。

過払い金請求した貸金業者を利用することができなくなりますが、過払い金を取り戻せれば新たに借金をする必要がないので、大きなデメリットにはなりません。

借金を完済した人は、過払い金が時効をむかえて取り戻せなくなる前に過払い金請求をすべきです。

完済後に過払い金請求するメリット

完済後に過払い金請求するメリットは、過払い金を取り戻せることです。

過去の借金で払いすぎていた利息を貸金業者から取り戻して、生活の資金にすることができるので、貸金業者から新たに借金をする必要がなくなります。

完済後の過払い金請求をした事例

Oさん 40代女性

Oさん 40代女性252万円の過払い金を取り戻せました!

252万円

プロミスの借金を完済してから8年も経っていたため、どのくらいの過払い金があるのか分かりませんでしたが、司法書士の方が的確に調査してくれて、252万円の過払い金があることが分かりました。

最終的には、司法書士の方が代理で手続きを行い、過払い金を取り戻すことができたので、このお金は将来のための貯蓄に回していこうと思います。

完済後の過払い金請求を1日でも早くおこなうべき理由

完済後の過払い金請求は、手続きが遅れると本来取り戻せるはずだった過払い金を取り戻せなくなるので、1日でも早くおこなうべきです。

過払い金には10年の時効がある

過払い金には、借金を完済した日、あるいは最後に取引した日から10年の時効があります。

過払い金の時効が成立すると、過払い金が発生していても1円も取り戻すことができなくなります。

過払い金の時効がせまっている人は、時効が成立する前に弁護士や司法書士に依頼をして、1日でも早く過払い金請求すべきです。

過払い金の時効について、くわしくは「過払い金が時効になって取り戻せなくなるとき」をご確認ください。

貸金業者が倒産すると過払い金を取り戻せなくなる

過払い金が時効をむかえていなくても、貸金業者が倒産をすると請求先がなくなるので、過払い金請求できなくなります。

借金した貸金業者が倒産しても、吸収合併されて借金を返してもらう権利(債権)を別の業者に譲渡(債権譲渡)しているときには、過払い金を取り戻せる可能性がありますが、すべての過払い金ではなくあくまでも一部だけです。

過払い金を1円でも多く取り戻すためには、1日でも早く手続きすることが大切なので、いますぐ弁護士や司法書士に依頼すべきです。

返済中に過払い金請求するデメリットとメリット

- ブラックリストに載る(信用情報に傷がつく)

- 過払い金で借金を減額あるいは完済できる

- 毎月の返済額を減らす交渉を貸金業者にできる

返済中に過払い金請求するデメリットとメリットには2つのケースがあります。

- 過払い金で借金を完済できる

- 過払い金を返済にあてても借金が残る

取り戻した過払い金で借金を完済できれば、デメリットはありません。

過払い金で借金が完済できるかどうかは、弁護士や司法書士に依頼することで調べてもらうことができます。

返済中に過払い金請求するデメリット

取り戻した過払い金を返済にあてても借金を完済できなければ、過払い金請求ではなく、将来発生する利息のカットと返済期間を3年~5年に延ばして毎月の返済額を減らす任意整理をおこなうことになります。

任意整理をすると、信用情報機関に事故情報が登録されるので、いわゆるブラックリストに載ります。

ブラックリストに載ると5年程度は消えないので、ブラックリストに載っているあいだはクレジットカードが使えません。また、新たなクレジットカードを作ることやローンを組むこと、保証人になることができなくなります。

- クレジットカードが使えなくなる

- 新たなクレジットカードを作れなくなる

- ローンを組むことができなくなる

- 保証人になれなくなる

クレジットカードが使えなくなる

ブラックリストに載ると、任意整理した貸金業者が発行するクレジットカードは強制解約されて使えなくなります。

任意整理した貸金業者が発行するクレジットカードを、毎月の携帯電話や公共料金の支払いに使っている場合には、支払方法を変更しておかないと支払いができません。

ただし、任意整理していないクレジットカードは、更新のタイミングや何らかの理由で信用情報を確認されないかぎり継続して使うことができます。

過払い金請求したあとのクレジットカードの使用について、くわしくは「クレジットカード会社に過払い金請求するリスクとリスクを回避する方法」をご確認ください。

新たなクレジットカードを作れなくなる

クレジットカード会社は、クレジットカードを発行するときに、信用情報機関で返済能力があるかどうかを確認します。

ブラックリストに載っていると返済能力がないと判断されるので、クレジットカードを作ることができません。ただし、家族名義のクレジットカードを作ったり、家族がクレジットカードを使用していれば「家族カード」を作ることができます。

また、ブラックリストから消えれば、自分で新たにクレジットカードを作ることができます。

ローンを組むことができなくなる

住宅ローンや自動車ローン、ショッピングローンといったローン審査は、クレジットカードを作るときと同じように、信用情報機関で返済能力があるかどうかを確認します。

ブラックリストに載っていると返済能力がないと判断されるので、ローンを組むことができません。ただし、家族の名義でローンを組むことができ、また、ブラックリストから消えれば自分の名義でもローンを組むことができるようになります。

過払い金請求したあとのローンについて、くわしくは「過払い金請求をした後にローンを組む時に注意すべきこと」をご確認ください。

保証人になれなくなる

住宅ローンや自動車ローン、賃貸契約、奨学金など、保証人が必要になるケースがありますが、ブラックリストに載ると保証人になることができません。

保証人は、契約者が返済できないときに、代わりに返済できるだけの安定した収入があることを前提とされています。そのため、ブラックリストに載ると、返済能力がないと判断されるので保証人になることができません。

ただし、ブラックリストに載ることで家族や親族の信用情報に影響することはないので、家族や親族が保証人になることができます。

返済中に過払い金請求するときのデメリットについて、くわしくは「過払い金請求を返済中にすると起きるデメリット」をご確認ください。

返済中に過払い金請求するメリット

返済中に過払い金請求すると、取り戻した過払い金を借金の返済にあてることができます。

返済中の借金を完済できればブラックリストに載ることがなく、完済できなくても過払い金で借金を減らしてから任意整理をすることができます。

任意整理をするとブラックリストに載りますが、いま返済中の借金が利息の返済ばかりで元金がいっこうに減らず、完済できるめどが立たたないのであれば、すでに自転車操業になっているので、いずれ返済を延滞してブラックリストに載ります。

返済中の借金を過払い金請求して、取り戻した過払い金を返済にあてて借金を減額してから、将来発生する利息のカットと返済期間を3年~5年に延ばす任意整理をすれば、毎月の返済負担を大幅に減らせます。

過払い金請求のデメリットを必要以上におそれて、これからの生活を借金に追われて生活するより、任意整理することになっても、いま過払い金請求するほうが生活を立て直すチャンスになります。

返済中の過払い金請求をした事例

392万円の過払い金が返ってきました!

392万円

インターネットで過払い金請求の広告を見て、アコムから借りたお金について過払い金があることを知り、弁護士事務所に相談しました。

借金の残額が147万円だったので、取り戻した過払い金で返済して、残りの245万円は銀行口座に振り込まれました。借金の返済に困っていたのでホッとしました。

返済中の過払い金請求が遅れて後悔するケース

2010年より前から借金を返済し続けていて、過払い金を取り戻せると思っていても、手続きが遅れると取り戻せる額が少なくなったり、1円も取り戻せなくなってしまうケースがあります。

過払い金の額が少なくなるか多くなるか、発生するかしないかは、取引が分断か一連かが関係します。

短い期間で借り入れと完済を繰り返している人は、すべての取引が一連と判断されれば返済中の借金を過払い金請求できます。

一方で、完済してから次の取引までに期間がある人は、取引が分断と判断されるので、完済した取引分の過払い金が時効になると取り戻せなくなります。さらに、分断された返済中の借金が2010年6月18日以降の取引の場合は、過払い金が発生しません。

取引が分断か一連かは自分で判断することはできません。万が一、取引が分断と判断された場合、分断された取引分の過払い金が時効をむかえると取り戻せなくなり大きな損をするので、1日でも早く司法書士・弁護士に依頼して過払い金請求すべきです。

取引の分断と一連について、くわしくは「取引の分断の空白期間と目安が過払い金請求に与える影響」をご確認ください。

完済後と返済中の借金があるときに過払い金請求するデメリットとメリット

過払い金請求は、対象とする借金を選ぶことができる手続きなので、完済した借金と返済中の借金があるときには、それぞれの貸金業者に対して過払い金請求をおこないます。

完済後の借金に対して過払い金請求するときには、手続きの対象とした貸金業者を利用できなくなる以外にデメリットはありません。過払い金を取り戻して借金の返済にあてることができるので、時効をむかえる前に1日でも早く過払い金請求するべきです。

また、完済後の借金のみ過払い金請求して、取り戻した過払い金で返済中の借金の残高を減らしたあとに、残りの借金に対して過払い金請求することで、返済中の借金が完済できれば、ブラックリストに載るデメリットを回避できます。

返済中の借金に対して過払い金請求するときには、「返済中に過払い金請求するデメリットとメリット」と同じケースで、取り戻した過払い金で借金を完済できれば、デメリットはありません。

取り戻した過払い金を返済にあてても借金を完済できなければ、任意整理をすることになるのでブラックリストに載ります。

ただし、取り戻した過払い金を返済にあてて借金を減らした上で、将来利息のカットと、返済期間を3年から5年に延ばして毎月の返済額を減らす任意整理をおこなえるので、毎月の返済負担を大幅に減らすことができます。

手続きする人による過払い金請求のデメリットとメリット

過払い金請求の手続きは、自分でおこなうこともできますが、弁護士・司法書士に依頼することがほとんどです。

自分でするか、弁護士・司法書士に依頼するかでそれぞれデメリットとメリットがありますが、自分で過払い金請求すると弁護士・司法書士に依頼するよりも圧倒的にデメリットが多いです。

手続きする人から選ぶ

自分で過払い金請求するデメリットとメリット

- 家族や会社に借金がバレる

- 手続きに手間や時間がかかる

- 取り戻せる過払い金が少なくなる

- 手続きの費用が安い

自分で過払い金請求するデメリット

自分で過払い金請求することもできますが、自分で手続きをおこなうことは弁護士や司法書士といった専門家に依頼するよりもはるかにデメリットが多いです。

家族や会社に借金がバレる

貸金業者と過払い金請求の交渉をするには、借金をした日、借金額、借金の残高など貸金業者との取引がわかる「取引履歴」を取り寄せる必要があります。

取引履歴は自宅に送られてくる上に、送られてくる封筒の差出人は貸金業者名なので、借金のことが家族にバレます。また、貸金業者とのやり取りは、貸金業者の営業時間中におこなうので、会社に借金のことがバレる可能性があります。

家族にバレる理由について、くわしくは「過払い金請求がバレる理由」をご確認ください。

手続きに手間や時間がかかる

過払い金請求するには、貸金業者から取引履歴を取り寄せて、取引履歴をもとに過払い金がいくら発生しているかを調べる「引き直し計算」をします。

引き直し計算後も書類を作成して貸金業者に送ったり、交渉のためのやり取りをします。自分で過払い金請求すると半年~1年以上の時間がかかるので、それだけの手間と時間を費やさなければなりません。

さらに、手続きに時間がかかっているあいだに時効が成立してしまえば、過払い金が取り戻せなくなります。

取り戻せる過払い金が少なくなる

法律の素人が交渉をすると不利になるので貸金業者との交渉がうまくいかず、取り戻せる過払い金が少なくなります。

誰にもバレずに、1日でも早く、1円でも多く過払い金を取り戻したい人は、弁護士や司法書士に依頼をすべきです。

自分で過払い金請求するメリット

自分で過払い金請求するメリットは、弁護士・司法書士事務所に支払う費用がかからないことです。

ただし、過払い金請求に必要な書類の作成や取り寄せにかかる費用は実費で支払う必要があります。また、交渉ではなく裁判をおこなった場合には、裁判費用や手続きの費用が追加でかかります。

過払い金請求を取り戻すまでの費用はすべて手元から出さなければならない上に、取り戻した過払い金額が少なければ、ほとんど手元に残らないなんてことになりかねません。

自分で過払い金請求するリスク

自分で過払い金請求すると、高額な過払い金が発生していても取り戻せなくなるリスクがあります。

取引履歴の取り寄せに失敗する

貸金業者から取引履歴を取り寄せるときに「過払金請求をするため」と伝えると、過払い金請求を断られます。

民法705条で、返済義務がないことを知っていながら返済していたお金は、過払い金請求できないとされています。万が一、貸金業者に目的を正直に伝えてしまうと、取引履歴の取り寄せに失敗して過払い金が取り戻せなくなります。

引き直し計算を間違える

引き直し計算は、エクセルとインターネットから無料で取得できる過払い金計算ソフトを使用すれば自分でおこなえます。ただし、複数の業者から借金をしていたり、繰り返し借金をしていると利息の計算が複雑になるので、計算を間違えるリスクがあります。

引き直し計算を間違えて、貸金業者に間違いを追及されてしまうと、過払い金を取り戻せなくなります。

引き直し計算について、くわしくは「過払い金の計算方法と自分で計算するときの注意点」をご確認ください。

ゼロ和解をする

貸金業者は過払い金を支払いたくないので、取引履歴を取り寄せるときに、借金をゼロにすることや利息を減額することを約束して、過払い金請求される前に和解する「ゼロ和解」を求めてくることがあります。

自分で過払い金請求すると、貸金業者からのあまい提案でつい和解してしまう可能性がありますが、ゼロ和解すると過払い金を取り戻せなくなります。

弁護士・司法書士に依頼して過払い金請求するデメリットとメリット

- 手続きの依頼に費用がかかる

- 家族や会社にバレずに手続きできる

- 手間や時間がかからない

- 取り戻せる過払い金が多くなる

- 返済や督促を一時的にストップできる

弁護士・司法書士に依頼して過払い金請求するデメリット

弁護士・司法書士に依頼して過払い金請求するデメリットは、弁護士・司法書士に支払う費用がかかることです。

弁護士・司法書士に支払う費用は、相談料・着手金・基本報酬・成功報酬があります。ただし、過払い金請求にかかるすべての費用が取り戻した過払い金から支払われるので、手元のお金を使う必要がありません。

弁護士・司法書士に依頼して過払い金請求するメリット

弁護士・司法書士に依頼して過払い金請求すると、自分でおこなうよりも大きなメリットがあります。

家族や会社にバレずに手続きできる

弁護士・司法書士が貸金業者とのやりとりをすべておこなってくれるので、家族や会社にバレません。

弁護士・司法書士事務所からの連絡は、都合のいいタイミングにあわせてくれます。また、事務所から書類を送ることがあっても郵便局留めにしたり、事務所名ではなく弁護士・司法書士名で送るので、誰にもバレずに過払い金請求できます。

手間や時間がかからない

取引履歴の取り寄せや、引き直し計算、貸金業者との交渉など、過払い金請求を依頼してから貸金業者と和解するまでの手続きをすべて弁護士・司法書士に任せることができます。

過払金を取り戻すまでの期間は3か月~6か月程度なので、自分でおこなうよりも圧倒的に早いです。

取り戻せる過払い金額が多くなる

過払い金は発生した金額すべてを取り戻せるわけではなく、貸金業者との交渉次第で取り戻せる額がちがいます。

過払い金請求に強い弁護士や司法書士は貸金業者との交渉に慣れており、交渉を有利にするノウハウも持っているので、取り戻せる過払い金の額が多くなります。

返済や督促を一時的にストップできる

弁護士や司法書士は過払い金請求の依頼を正式に受けると、貸金業者に「受任通知」を送ります。

受任通知を受け取った貸金業者は借金の返済を請求できなくなるので、返済や督促を一時的にストップすることができます。

過払い金請求の手続きをしている期間は借金の返済に追われることがないので、ゆとりをもって生活を整えることができます。

過払い金請求を弁護士・司法書士に依頼すべき理由

自分で過払い金請求をすると、弁護士や司法書士に支払う費用がかからないので、手続きにかかる費用を少なくできます。ただし、過払い金を取り戻すまでに6か月~1年以上かかる上に、取り戻せる過払い金の額が少なくなる可能性があります。

一方で、弁護士や司法書士に依頼すると、貸金業者と有利に交渉を進めやすいので、過払い金を取り戻すまでに3か月~6か月で取り戻せる上に、手元に取り戻せる過払い金の額が多くなります。

例えば、アコムからの借金を過払い金請求して、話し合いの交渉で和解したときに取り戻せる過払い金の額を、自分で過払い金請求したときと、弁護士・司法書士に依頼したときで、比較シミュレーションしてみます。

アコムの過払い金200万円を和解で解決

アコムからの借金で200万円の過払い金を、以下の条件で和解したとします。

- 依頼事務所は相談料や着手金、その他の費用はゼロとする

- 成功報酬は22%とする

アコムで発生している過払い金のうち、過払い金請求で和解して取り戻せる額の割合は、自分ですると40%程度、弁護士に依頼すると80%程度が相場です。

| 項目 | 自分で請求 | 依頼して請求 |

|---|---|---|

| 返還額 | 80万円 (返還率40%) | 160万円 (返還率80%) |

| 相談料・ 着手金 | – | 0円 |

| 成功報酬 | – | 35万2,000円 (成功報酬22%) |

| 手元に 残るお金 | 80万円 | 124万8,000円 (+44万8,000円) |

自分でおこなうより弁護士や司法書士に依頼をしたほうが、22%の成功報酬を支払ったとしても、過払い金を44万8,000円も多く取り戻すことができます。

過払い金請求をするときには、1円でも多く、1日でも早く過払い金を取り戻すために、弁護士や司法書士といった専門家に依頼をすべきです。

過払い金請求を依頼する弁護士・司法書士の選び方

- 過払い金請求の実績が豊富

- 弁護士や司法書士が面談に対応する

- 過払い金請求のリスクやデメリットを説明がある

- 手続きにかかる費用や流れの説明がある

- 取り戻した過払い金の明細がある

弁護士・司法書士のなかには費用をぼったくる事務所や、過払い金請求のリスクやデメリットを説明しない事務所といった悪徳事務所が存在します。

悪徳事務所に依頼をすると、「過払い金請求を依頼したのにその後の連絡がない」、「成功報酬や事務手数料が高すぎて、過払い金が手元にほとんど残らない」といったことがあるので注意が必要です。

一方で、過払い金請求の実績が豊富で、手続きをくわしく説明してくれるような信頼できる弁護士・司法書士事務所に依頼すれば、自分で手続きするよりも多くの過払い金を早く取り戻すことができます。

悪徳な弁護士・司法書士事務所について、くわしくは「過払い金請求を司法書士や弁護士に任せて起きるトラブル」をご確認ください。

任意交渉か裁判かによる過払い請求のデメリットとメリット

過払い金請求は、貸金業者と話し合いで交渉をして和解する「任意交渉」と「裁判」をする方法があります。

できるかぎり早く過払い金を取り戻したい人は「任意交渉」が、1円でも多く過払い金を取り戻したい人は「裁判」が向いていますが、それぞれの手続きにデメリットとメリットがあります。

完済後か返済中か、どの貸金業者から借金したか、過払い金がいくら発生しているかなど、総合的に考えて任意交渉と裁判のどちらがいいかを判断する必要があるので、自分で決めずに、弁護士や司法書士に相談して判断してもらうべきです。

手続き方法から選ぶ

任意交渉による過払い請求のデメリットとメリット

- 取り戻せる過払い金が少ない

- 早く取り戻せる

- 手続き費用が安い

任意交渉による過払い金請求のデメリット

任意交渉による過払い金請求のデメリットは、取り戻せる過払い金の額が少なくなることです。

例えば、アコムに任意交渉による過払い金請求をすると、発生した過払い金のうち実際に取り戻せる過払い金の割合(返還率)が80%程度であり、100%取り戻すことができません。

貸金業者によっては、過払い金の返還率が50%を切ることもあります。

任意交渉による過払い金請求のメリット

任意交渉による過払い金請求のメリットは、過払い金を早く取り戻せること、手続きの費用が安くすむことです。

過払い金を早く取り戻せる

どの貸金業者からいくら借金をしているかなど、借金の状況によって期間はちがいますが、任意交渉であれば過払い金を早く取り戻すことができます。

自分で過払い金請求する場合は6か月~1年以上かかりますが、弁護士・司法書士に依頼すれば3か月~6か月程度で過払い金を取り戻せます。弁護士・司法書士に過払い金の任意交渉を依頼すれば、最速で過払い金を取り戻せます。

手続きの費用が安く済む

任意交渉による過払い金請求であれば、裁判の費用がかからないので、手続きにかかる費用が安く済みます。

弁護士や司法書士に支払う成功報酬も、任意交渉では過払い金の20%、裁判では過払い金の25%を上限としているので、任意交渉のほうが費用を安く抑えることができます。

裁判による過払い金請求のデメリットとメリット

- 取り戻すまでに時間がかかる

- 手続き費用が高い

- 取り戻せる過払い金が多い

- 時効をリセットできる

裁判による過払い金請求のデメリット

裁判による過払い金請求のデメリットは、過払い金を取り戻すまでに時間がかかる、手続きの費用が高くなることです。

過払い金を取り戻すまでに時間がかかる

裁判による過払い金請求は、過払い金を取り戻すまでに時間がかかります。

弁護士・司法書士に依頼をしても6か月~1年程度かかるので、任意交渉よりも倍の時間がかかります。自分で過払い金請求の裁判をおこなうと年単位で時間がかかってしまいます。

手続きの費用が高くなる

裁判をするには、裁判をする費用、裁判の準備にかかる費用があるので、過払い金請求の費用が高くなります。

また、弁護士や司法書士に依頼した場合は、成功報酬の額も高くなります。

過払い金請求の裁判について、くわしくは「過払い金請求の裁判にかかる期間が長い理由と費用や流れ」をご確認ください。

裁判による過払い金請求のメリット

裁判による過払い金請求のメリットは、取り戻せる過払い金額が多いこと、過払い金の時効をリセットできることです。

取り戻せる過払い金が多い

例えば、アコムで過払い金請求をしたときに、任意交渉では返還率80%程度ですが、裁判であれば100%取り戻せる可能性があります。

裁判にかかる費用や弁護士・司法書士の成功報酬が高くなるぶん手続きの費用がかかりますが、取り戻せる過払い金額が多くなります。裁判をしないときと、裁判をしたとき、どちらが得になるかで判断をします。

過払い金の時効をリセットできる

裁判をおこして法的な手続きをおこなえば、過払い金の時効をリセットすることができます。

貸金業者に過払い金の請求書(過払い金返還請求書)を送ることで、時効を6か月間ストップできますが、6か月を過ぎると時効が再びカウントされます。裁判をすることで時効をリセットできるので、時効を気にする必要がなくなります。

弁護士や司法書士に依頼すれば、裁判をして時効をリセットすべきか、時効をストップして任意交渉で過払い金を取り戻せるかを判断してくれるので、そもそも自分で時効について悩む必要がなくなります。

時効がせまっているのであれば、悩んでいる時間ももったいないので、1日でも早く弁護士・司法書士に過払い金請求を依頼すべきです。

過払い金請求を最速で取り戻す流れと期間

自分で過払い金請求すると、書類の準備や貸金業者との交渉に時間がかかるので、過払い金を取り戻すのに任意交渉でも6か月~1年以上の期間が必要になります。

弁護士・司法書士に依頼すれば、書類を自分で準備する手間がなく貸金業者との交渉もスムーズに進むので、任意交渉なら3か月~6か月程度と最速で過払い金を取り戻すことができます。裁判をしても6ゕ月~1年程度なので、自分で任意交渉するよりも早く取り戻すことができます。

弁護士・司法書士に依頼して過払い金請求する流れ

弁護士・司法書士事務所に、電話かメールで過払い金請求の相談をします。

弁護士・司法書士事務所に過払い金請求を依頼して、手続きの流れや費用の説明に納得をしたら、弁護士・司法書士と正式に契約をします。

弁護士・司法書士は、契約をした時点で貸金業者に受任通知を送って、返済中の借金の督促をストップさせることができます。契約をした当日から3日以内に、借金の督促が止まります。

各貸金業者からの借り入れ状況を知るために、借りた金額、借りた日、返済金額、返済日などが記録されている取引履歴を、貸金業者から取り寄せます。

弁護士・司法書士は、受任通知とあわせて取引履歴を貸金業者に請求します。

弁護士・司法書士は、取引履歴をもとにして、過払い金がいくら発生しているか利息を再計算する「引き直し計算」をします。

引き直し計算をしたら、請求する金額・過払い金が発生する期間・過払い金を請求する理由が書かれた「過払い金返還請求書」と「引き直し計算書」を貸金業者に郵送して、過払い金を請求します。

弁護士・司法書士が、取り戻せる過払い金の額や時期を貸金業者と交渉します。

貸金業者との交渉は、すべて弁護士・司法書士がおこなってくれるので、交渉が終わって弁護士・司法書士から連絡がくるのを待ちます。

話し合いによる交渉で和解できない、あるいは交渉で取り戻せる過払い金の額に納得ができない場合は、貸金業者と裁判をすることになります。

話し合いの和解よりも、裁判のほうが取り戻せる過払い金の額が多くなりますが、取り戻すまで時間がかかります。

取り戻した過払い金は、弁護士・司法書士事務所の口座に振り込まれたあと、成功報酬を引いた金額が個人口座に入金されます。

事務所によって支払い時期はちがいますが、1週間~10日程度で支払われるケースがほとんどです。

過払い金請求の流れについて、くわしくは「過払い金請求の返還期間と最速で戻ってくるまでの流れ」をご確認ください。

過払い金請求にかかる費用を手元から支払わなくて済む方法

過払い金請求にかかる費用は、自分で手続きをするか、弁護士や司法書士に依頼して手続きをするかでちがいます。

自分で過払い金請求すると、弁護士や司法書士に報酬を支払う必要がないので、手続きにかかる費用を少なくできます。ただし、過払い金請求にかかるすべての手続きの費用を、手元のお金から支払わなければなりません。

一方で、弁護士や司法書士に依頼をすれば、契約の手数料や過払い金を取り戻した成功報酬がかかりますが、取り戻した過払い金で費用を払うので、手元のお金から支払う必要がありません。

弁護士・司法書士に依頼して過払い金請求すると、相談料・着手金・基本報酬・成功報酬といった費用がかかります。

| 費用の項目 | 費用の目安 |

|---|---|

| 相談料 | 30分~60分 5,000円程度 |

| 着手金 | 貸金業者1社あたり 2万円~3万円程度 |

| 基本報酬 | 貸金業者1社あたり 2万円~3万円程度 |

| 成功報酬 | 和解:過払い金の20% 裁判:過払い金の25% |

※過払い金請求の費用は依頼する事務所によるので、こちらの費用はあくまでも目安です

過払い金請求にかかる費用の相場について、くわしくは「過払い金請求にかかる弁護士費用の相場と詳細」をご確認ください。

過払い金請求の仕組みや条件とは

過払い金とは、消費者金融やクレジットカード会社といった貸金業者に払い過ぎていた利息のことです。

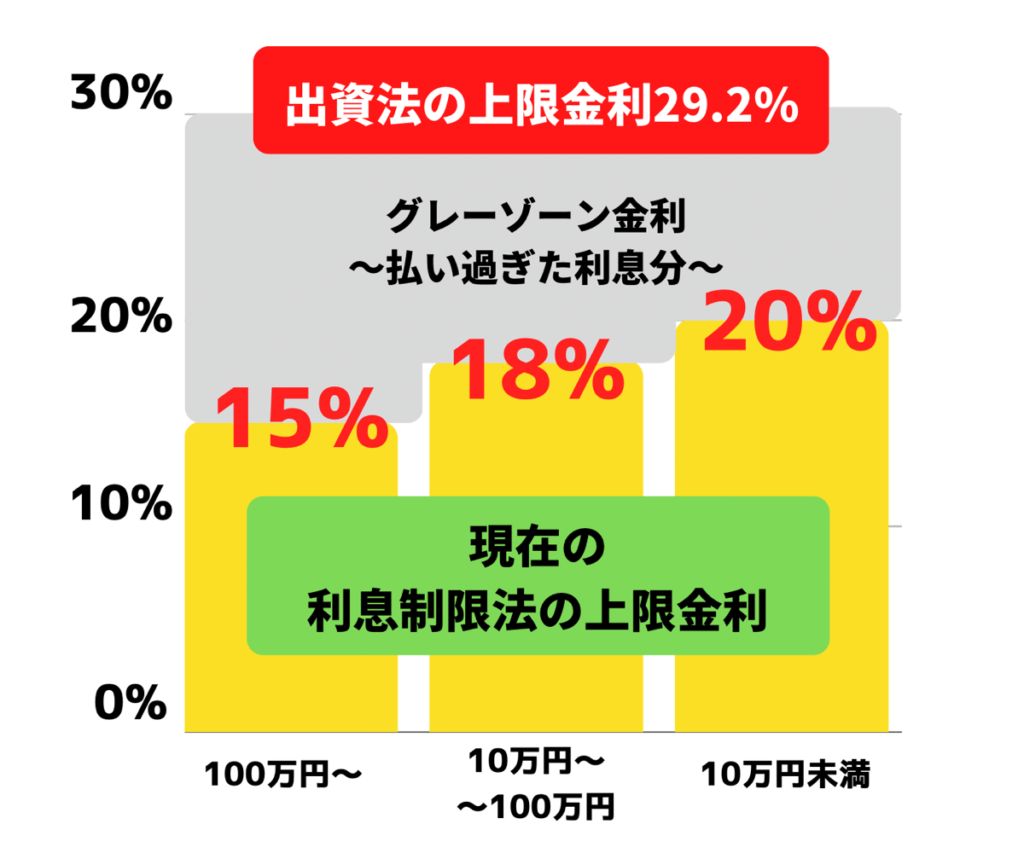

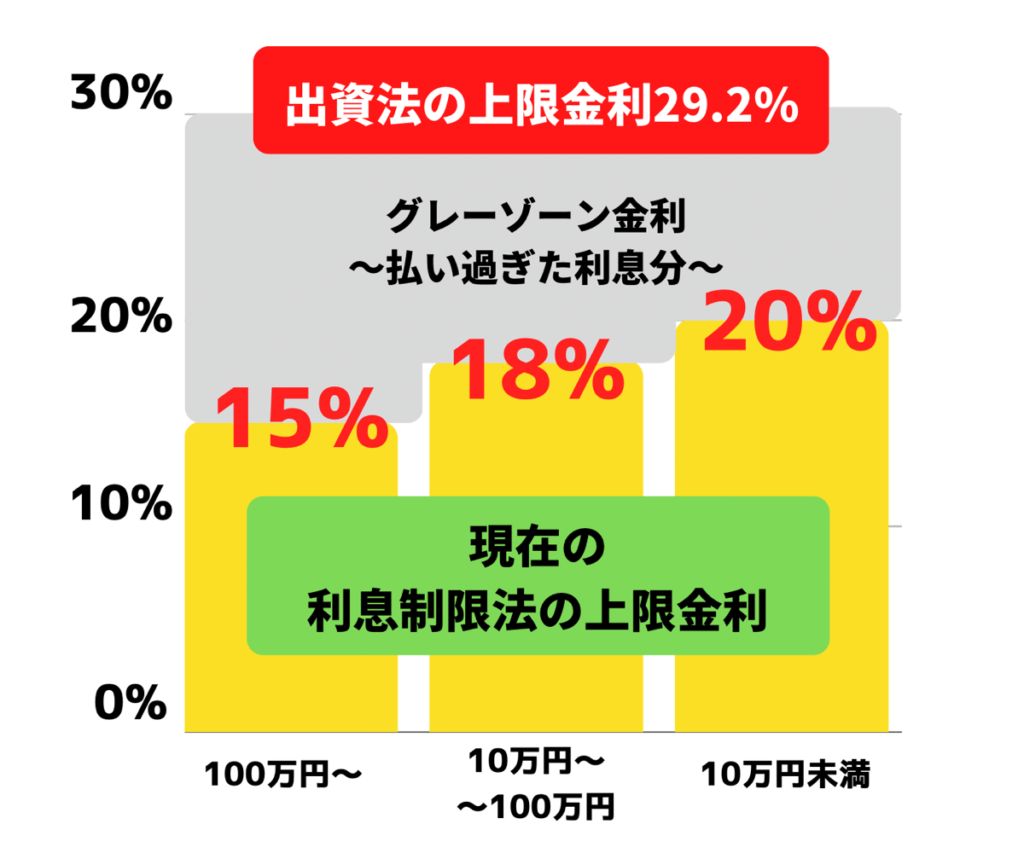

2010年まで、消費者金融やクレジットカード会社といった貸金業者は、貸金業法にもとづいて利息制限法の上限金利20%、出資法の上限金利29.2%のどちらかを守って、お金を貸していました。

2010年6月18日に貸金業法と出資法が法改正されて、利息制限法で定められている20%へ上限金利が引き下げられたので、2010年6月17日より前から借金をしていれば、過払い金が発生する可能性があります。

貸金業法と出資法が改正されてから、利息制限法の上限金利を超える貸し付けは行政処分の対象となったので、2010年6月18日の法改正後は過払い金が発生しません。

過払い金の発生条件

過払い金は2010より前に借りていた借金に発生している可能性があるため、クレジットカードのキャッシング、キャッシングリボも過払い金の対象になっているケースがあります。

ただし、元から金利の低い銀行からの借り入れには過払い金が発生しません。

過払い金請求のデメリットについてよくある質問

- 過払い金請求のデメリットは?

-

過払い金請求のデメリットは、借金を完済しているか、いまも借金を返済中かでちがいます。完済後の過払い金請求は、ほとんどデメリットはありません。返済中の過払い金請求は、取り戻した過払い金で借金を完済できるかどうかでデメリットがちがいますが、いずれにしても、それほどおそれることはありません。

完済後の過払い金請求は「完済後に過払い金請求するデメリット」、返済中の過払い金請求は「返済中に過払い金請求するデメリット」でご確認ください。

- 自分で過払い金請求するデメリットは?

-

自分で過払い金請求をすると、弁護士や司法書士に依頼するよりも圧倒的にデメリットが多いです。

- 家族や会社に借金がバレる

- 手続きに手間や時間がかかる

- 取り戻せる過払い金が少なくなる

これらのデメリットは、弁護士・司法書士に依頼することで回避できます。

自分で過払い金請求するデメリットは「自分で過払い金請求するデメリットとメリット」でご確認ください。

- 過払い金請求したあとはどうなる?

-

完済後の過払い金請求は、ほとんどデメリットがなく過払い金を取り戻せます。返済中の過払い金請求は、過払い金が借金よりも多ければ借金を完済できて、手元に過払い金を取り戻すことができます。過払い金よりも借金が多ければ、過払い金請求ではなく、借金を減額する任意整理をするのでブラックリストに載ります。

完済後の過払い金請求は「完済後に過払い金請求するデメリット」、返済中の過払い金請求は「返済中に過払い金請求するデメリット」でご確認ください。